ATFX摘要:由于银行业的资金以信贷形式流向社会各行各业,所以银行板块的涨跌能够体现出宏观经济周期的变动情况。衡量经济周期变动的宏观经济指标是十年期国债收益率,当国债收益率上升时,代表经济周期步入复苏+繁荣阶段;反之,则步入衰退-萧条阶段。所以,从逻辑上讲,十年期国债收益率和银行股的股价涨跌存在正相关性。

▋美国银行股,按市值排名,前五名

▲ATFX供图

伴随着美联储计划在年底前缩减每月购债,美国十年期国债收益率不断走高。债券收益率上升,虽然意味着经济周期从衰退转向了复苏,但并不意味着股票指数一定会上涨。因为股票指数与债券收益率之间没有直接的联系,更多的是逻辑上的间接联系(例外的情况是,股票指数中,银行股的权重最高)。股票市场中,只有银行板块对利率变动最为敏感,所以在债券收益率走高时,关注摩根大通和美国银行的表现最为合适。

一旦美联储开始执行缩减每月购债计划,美国随即进入货币紧缩进程中。流通在市场上的过量美元将逐步收回,美元指数将受提振走强。

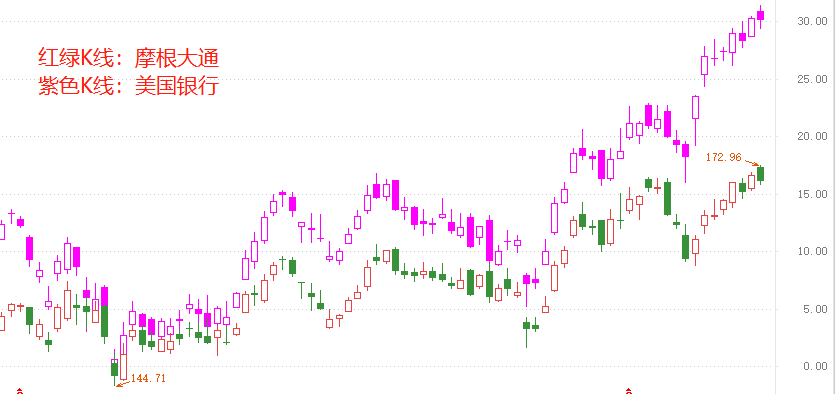

▍摩根大通与美国银行,K线叠加

▲ATFX供图

摩根大通与美国银行的股价走势基本同步,两者可以放到一起来进行分析。从上图可以看出,虽然两者近期的上涨都不是特别流畅,但好在多头趋势相对比较明显。拉长周期来看,两者的起涨点在2020年3月份,也就是美国疫情较为严重的时期。不过,当时虽然疫情严重,但美国的十年期国债收益率已经开始大幅飙升,所以银行股的上涨有其逻辑依据。

▍总结:ATFX分析师团队认为:考虑到美国十年期国债收益率仍有上行空间(缩减购债之后是加下预期),所以摩根大通和美国银行的股价预计大概率持续涨势。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。