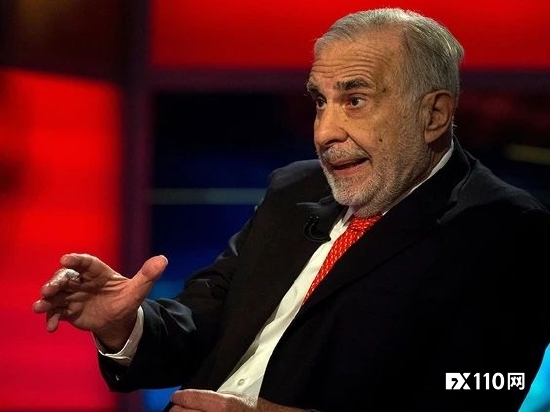

近日,“华尔街狼王”卡尔·伊坎在一次采访中承认,他过去几年因为做空市场而遭受了巨额损失。

几十年来,卡尔·伊坎在华尔街声名赫赫,自1968年—2013年的年化收益率达到了31%,较同一时期内巴菲特的年化收益19.5%还要高。

据媒体估算,伊坎从2017年到2023年第一季度做空大盘指数、个别公司、商业抵押贷款和债务证券,这些头寸损失近90亿美元。但去年,他仍以 164 亿美元财富排名美国富豪榜第44 位。

与巴菲特坚持“买股票等于买公司”的投资风格不同,伊坎更加遵循“股票大于公司”的道理,投资风格犀利而激进。与巴菲特的“长情”不同,伊坎更愿意将投资持有数年,而非永久。

总结伊坎的5个投资特点:

1.低胜率高赔率。

伊坎从1994 年开始的投资胜率为58%,然而,他获利所带来的收益是(+87%),但亏损所造成的损失是(-49%)。不在亏损的股票上损失太多,而在获胜的股票上赢得更多。这和索罗斯的操作理念有异曲同工之处。

2.在确定会赢的地方适度集中投资。

在集中投资这一点上,伊坎与巴菲特类似。如巴菲特所说,“你每年只需要一两个好主意就可以致富。”

3.要有耐心。

伊坎虽是典型的激进派,但也并不会频繁做交易操作,他的平均持有期超过两年,甚至曾经持有一只股票长达31年之久。

“真正赚到的钱是持有公司7 年、8 年、9 年并保留它们……当没有人真正想要它们时,你必须购买它们……这听起来很简单,但很难做到……当每个人都讨厌它时,你就买;然后当每个人都想要它时,你就卖给他们……这就是我们所做的。”伊坎说。

4.不要害怕冒险或遭受损失。

在过去20年中,伊坎有多只股票完全亏损(即跌至零)。然而,他拥有一系列“大赢家”,可以弥补亏损的不足。这一点和彼得林奇的10倍股策略类似。

5.对不断变化的情况保持警惕并调整投资组合。

伊坎会根据不断变化的情况调整投资组合。如,他将苹果描述为“不费吹灰之力”和被低估的具有巨大潜力的股票,但他因担心一些全球的政治风险,也能毫不犹豫地抛售他所持有的大量股票。

在选择公司方面,伊坎最喜欢的目标是被严重低估的行业老牌企业。伊坎往往将目光投向一些他认为有发展前景的、然而目前运营情况不太良好的公司。所以,伊坎介入公司的时候也很早,他会以较低价购买该公司的股票,并促进公司内部结构调整优化。

伊坎现今已86岁高龄,接受采访时,他表示,他用从伊坎企业借来的钱,在他的公开交易工具之外进行了额外投资。

他说:“这些年来,我用钱赚了很多钱,”并补充说:“我喜欢有一笔战争基金,这样做给了我更多的战争基金。”他指的是保证金贷款。