面对飙升至40年来最高水平的通胀,美联储政策制定者近期立场出奇地一致,就连被公认为“鸽王”的布雷纳德也倒戈。周四凌晨2点,美联储将公布3月会议纪要,其中可能涉及缩减资产负债表的计划细节。

道明证券指出,美联储货币政策会议纪要料不会展现FOMC鹰派措辞。但需关注美联储主席鲍威尔此前暗示的“将在会议纪要中提供关于量化紧缩计划进一步信息”,尤其可能包括缩减规模上限。该行预计美联储将于5月正式宣布实施量化紧缩。

市场预计本轮缩表的速度可能会比2017年-2019年期间更快。周二美联储“二把手”布雷纳德表示,最早可能在5月开始缩减资产负债表,并且速度比2017年要快得多。

Mortgage NEWS Daily首席运营官Matthew Graham表示:

“布雷纳德的言论预示着美联储会议纪要中将披露一场极其不友好的关于购债的对话。”

本轮缩表路径如何演绎?

美联储直到上个月才停止购债,但通胀飙升加速了缩减资产负债表的计划,此举被视为被动收紧货币政策,与加息政策相辅相成。

经济学家预计,美联储每月缩减资产上限或达1000亿美元,每年减少大约1万亿美元。摩根大通分析师Michael Feroli估计,美国国债和抵押贷款支持证券(MBS)的上限分别为600亿美元和300亿美元,Evercore ISI的Krishna Guha预计分别为500亿美元和300亿美元,德意志银行预计分别为600亿美元和450亿美元。

由于通货膨胀率已达到1982年以来的最高水平,美联储的缩减规模可能会相对较快地达到峰值。Jefferies LLC首席美国金融经济学家Aneta Markowska表示,这可能是“一个非常短的阶段,只有两个月,确实没有必要长期分阶段实施”。

缩减资产负债表对经济的影响存在高度不确定性。鲍威尔表示,缩表“可能相当于再次加息”。而FOMC此前承诺使用利率而非资产作为其主要货币政策工具。

Grant Thornton首席经济学家Diane Swonk则表示,美联储官员更倾向将加息作为收紧政策的主要工具。如有必要,美联储也将为调整资产负债表敞开大门,但目前他们仍希望将重点放在利率上。

留意5月加息50个基点的线索

缩减资产负债表将是美联储试图缓解通胀压力的最新举措。虽然资产负债表细节将成为会议纪要的焦点,但投资者也将密切关注有关利率的讨论,以寻找美联储是否会在5月加息50个基点的线索。鲍威尔及其同僚都保留了对5月加大加息幅度的可能性。

Markowska说:

“我认为会议纪要将涉及讨论加息50个基点,未来几个月至少会有更多政策制定者对这样的举措持开放态度。”

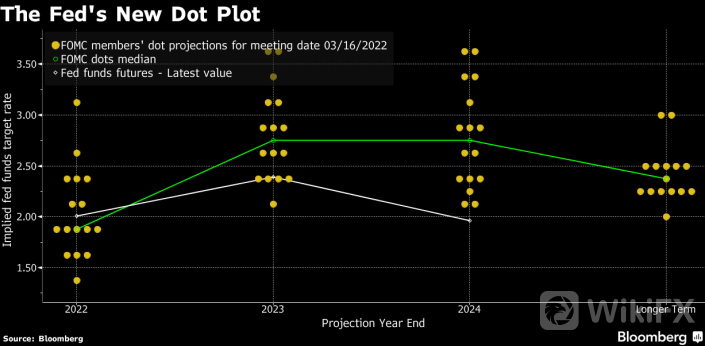

美联储最新的点阵图中,官员们的预测中值是基准利率到2022年底将在1.9%左右,然后在2023年升至2.8%。

周三,交易员押注美联储将在3月加息25个基点的基础上再加息225个基点,预计年内累计加息250个基点。自1994年以来,美联储从未在一年内有如此大幅度的加息;1994年对于债券投资者来说是著名的残酷之年,当时有一次75个基点的加息。

美联储今年还有六次会议安排,假设美联储在每次决策会议时都上调利率,那么当前的市场预期将相当于三次50个基点的加息和三次25个基点的加息。这将把利率区间的上限提升至2.75%,为2008年金融危机以来最高水平。

这次大有不同?

鉴于布雷纳德在其最新讲话中提及上轮量化紧缩周期(QT),这或许能为本次美联储缩表路径和对资产表现的影响提供线索。回顾2017-2019期间,当时美联储采取了“先加息再缩表”的政策顺序,2017年6月第四次加息25个基点时明确资产负债表正常化计划,10月美联储开始缩减资产负债表,一开始每月缩减100亿美元资产,一年后逐渐将上限提高至每月缩减500亿美元。

直到2019年8月,美联储资产规模已下降至3.8万亿美元。但由于市场流动性明显不足,美联储2019年9月起开始降息,并于10月会议决定重新恢复购债,资产负债表再度扩张,此轮轮缩表至此结束。

在和市场进行充分沟通的背景下,上轮缩表给金融市场带来的短期波动有限。美股延续整体震荡向上的趋势;美债收益率维持高位,期间受到国际贸易摩擦等事件的影响,走势出现波折;美元指数跟随美债收益率高位震荡,但并无大涨行情出现。

然而,当前的经济金融环境与上次缩表大有不同。首先,通胀的上行风险更大。上轮QT期间,美国通胀增速在2%的目标水平附近徘徊,美联储抗击通胀的压力相对较小。美国2月通胀增速已高达7.9%,且俄乌冲突导致通胀前景加剧恶化。鲍威尔也承认,通胀上升幅度比预期更大且更持久。

此外,美债的利率环境与上次出现了明显差异。在通胀率持续飙升以及紧缩预期不断强化的提振下,不同期限美债收益率出现了不同程度的上行,美债收益率曲线平淡化趋势强化,多个部分出现倒挂。市场对经济衰退的担忧此起彼伏,在次情况下,美国本轮紧缩周期估计会较上一轮明显缩短。

最后,尽管美联储此次货币政策转向也与市场进行了充分的沟通和预期管理,但美联储仍有可能低估了缩表将导致的紧缩程度。美联储官员们建议,缩表将大致相当于一次加息,但华尔街对此持怀疑态度。德意志银行表示,到明年年底,美联储将把8.9万亿美元的资产负债表减少近2万亿美元,相当于再加息25个基点三到四次。

摩根大通资产管理公司首席亚洲市场策略师Tai Hui则预计,到今年年底,美国10年期国债收益率将逐渐攀升至3%,只要上涨“有序”,科技股和医疗保健股受到的影响就“可控”。其在周三的简报会上表示:

“我很难说市场已经完全消化QT。但是,我有信心说QT的一部分已经反映在债券价格中。”

就黄金而言,分析师指出,理论上,鹰派的美联储对黄金来说不是好消息。但是,美联储目前因经济和金融市场的弹性而更加“胆大妄为”,这可能将带来经济放缓或股市动荡的考验,并将提振黄金表现。