方向变了?美债收益率与美元齐创多月低位 今晚聚焦非农数据

受美联储主席鲍威尔鸽派言论的持续发酵,以及备受关注的美国PCE物价指标低于预期影响,周四(12月1日)美债收益率与美元指数再度双双大幅下跌,齐创多月低位。目前来看,尽管美联储在收紧货币政策方面还有更多工作要做,不过其在本月晚些时候的议息会议上势将放缓加息步伐。

行情数据显示,各期限美债收益率周四再度全线走弱。其中,2年期美债收益率下跌8.7个基点报4.238%,5年期美债收益率下跌7.5个基点报3.666%,10年期美债收益率下跌9.6个基点报3.508%,30年期美债收益率下跌13.5个基点报3.599%。

目前,有着“全球资产定价之锚”的10年期美债收益率在跌至3.50%关口附近后,已经刷新了9月以来的最低位,自年内峰值水平更是重挫了逾80个基点。

与美债收益率同步走软的还有美元指数。衡量美元兑一篮子六种主要货币强弱的ICE美元指数隔夜进一步跌破了105关口,最新下探至104.70一线,刷新了今年7月以来的新低。

非美货币隔夜则普遍大幅走高。欧元兑美元一举升破1.05关口,刷新了6月下旬以来的最高位。英镑和日元盘中兑美元的涨幅更是一度超过2%——目前英镑兑美元已升破1.23关口,同样刷新6月以来的新高;美元兑日元则跌至135.20一线,触及三个半月低点。

债汇市场趋势逆转?

分析人士表示,近来美债收益率和美元的下跌,是市场对美联储加息路径预期发生转变的最新迹象。美联储加息路径是今年主导全球市场的核心要素。

在2022年的大部分时间里,美元汇率都持续大幅飙升,因市场押注美联储在抑制通胀的斗争中加息的力度比其他大多数央行都要大。然而,自上月一份好于预期的CPI报告燃起美联储将很快放慢加息步伐的希望以来,美元指数已明显走软。

周四,又一份最新的通胀数据进一步支撑了对美元和美债收益率将继续回落的押注。

美国商务部的数据显示,美国10月核心个人消费支出指数(PCE)物价指数年率同比上涨5%,低于前值的5.10%,为连续第四个月放缓。10月核心PCE物价指数环比增长0.2%,也低于市场预期的0.3%的涨幅。

Lombard Odier投资管理公司股票主管Didier Rabattu表示:“我们在美国看到的是,一些严重的通货膨胀驱动因素正在消失,食品、汽油和房地产的价格似乎都已达到峰值。市场认为通胀已经成为历史,美联储很快将调整政策,从12月起加息的步伐将放缓。”

在股市方面,美国三大股指周四则涨跌不一。标普500指数周四下跌3.54点,跌幅0.1%,至4076.57点。道指下跌194.76点,跌幅0.6%,至34395.01点。纳斯达克综合指数上涨14.45点,涨幅0.1%,至11482.45点。金融股隔夜跌幅较为明显,因投资者担心银行可能会留出更多资金来弥补潜在的信贷损失,此举会削减其利润。

今晚聚焦11月非农数据

展望日内,市场料将密切聚焦于北京时间今晚21:30将出炉的11月美国非农就业数据。

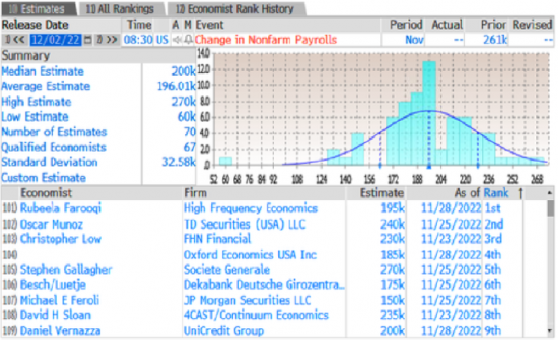

目前,媒体调查的经济学家预计美国11月将新增20万个就业岗位,低于前一个月的26.1万个。经济学家还预计,美国当月失业率将稳定在3.7%,平均薪资环比涨幅则将从10月份的0.4%放缓至0.3%。

值得一提的是,在涵盖高盛、摩根士丹利、摩根大通等数十家大型投行的非农预测中,这些投行机构之间的预测数字差异颇大。对11月非农数据的最高预测为27万,最低预测则仅有6万。

毕马威(KPMG)首席经济学家Diane Swonk表示,11月的非农报告“更有可能出现出人意料的下滑”。她指出,因病请假的工人人数可能继续成为的一个触发因素,而且已经有更多公司宣布冻结招聘。零售业通常是11月的亮点,但有迹象显示,这个节日季零售业的就业增长没有往常那么快。

美国银行首席美国经济学家Michael Gapen则相对乐观。他预计,11月就业岗位有望增加22.5万个,高于市场预期。

Gapen表示,“非农应该会出现方向性放缓,但我们预计就业数据仍会相当不错,我将寻找的是,利率敏感行业开始出现一些失业的迹象。”Gapen称,他将密切关注建筑业以及其他可能受到楼市放缓影响的行业,看看该领域是否出现更多失业。

预计今晚非农的具体表现,将不会对美联储12月决议的加息幅度产生太大的影响。不少经济学家已表示,即使11月就业报告强于预期,美联储本月也应会加息50个基点。不过,如果美国就业市场放缓的趋势过于明显,可能影响市场对明年终端利率的押注。

根据利率期货市场的定价显示,交易员现在预计美联储将在明年把主要利率提高到约4.9%的峰值,而本周初的预测是5%,11月初的高点是5.14%。

市场人士还预计,到2023年底利率将很快回落到4.4%,尽管美联储官员一再断言,一旦利率达到峰值将在较长时间内保持高位。

本文由财联社授权“汇通财经”转发